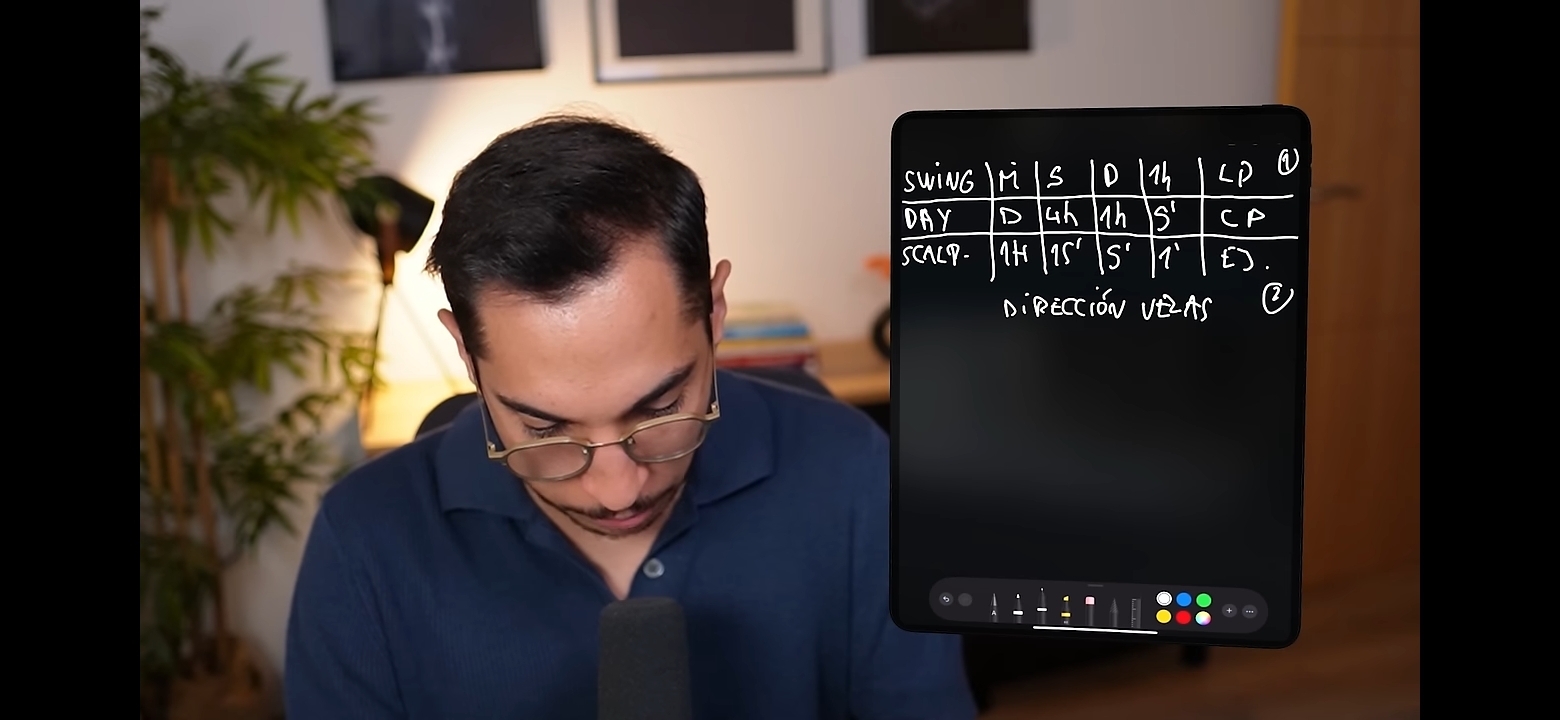

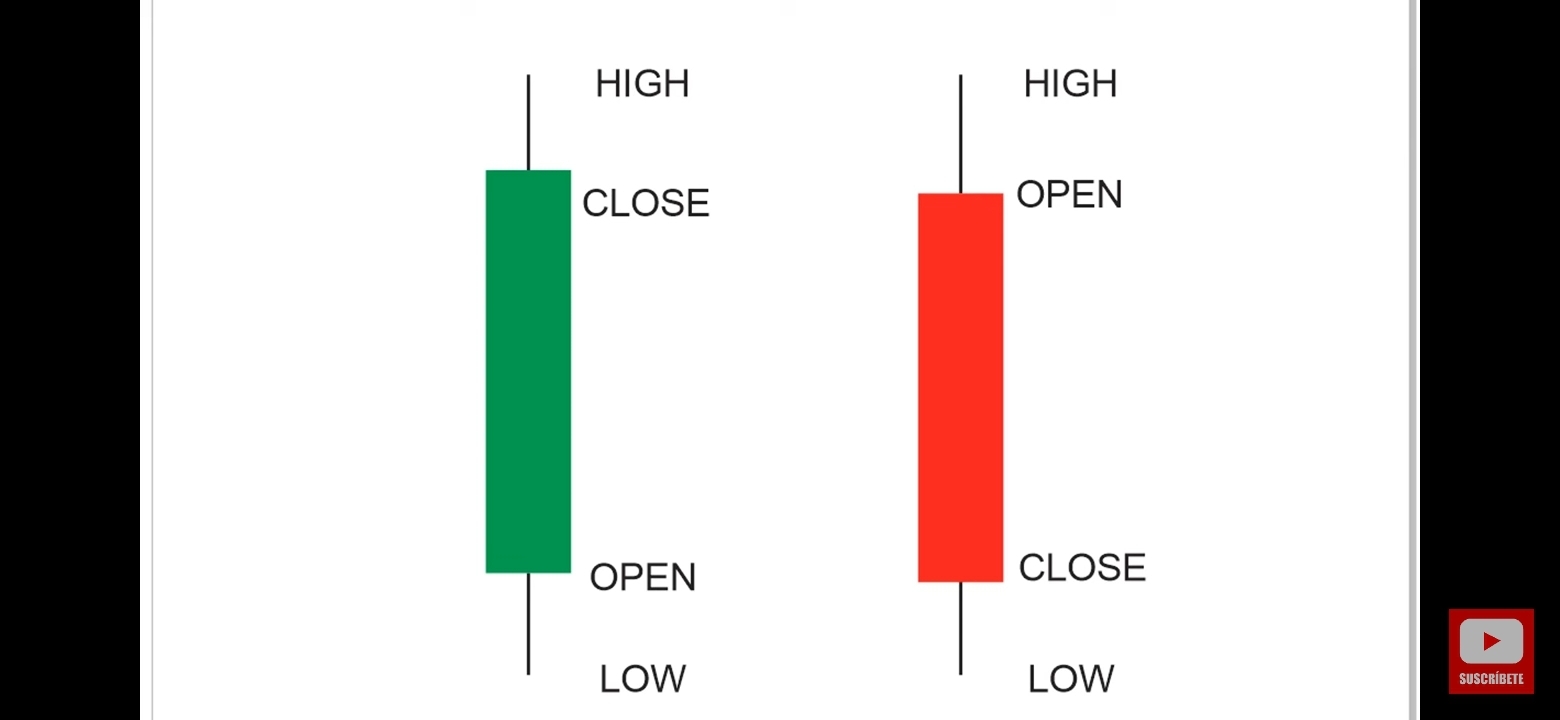

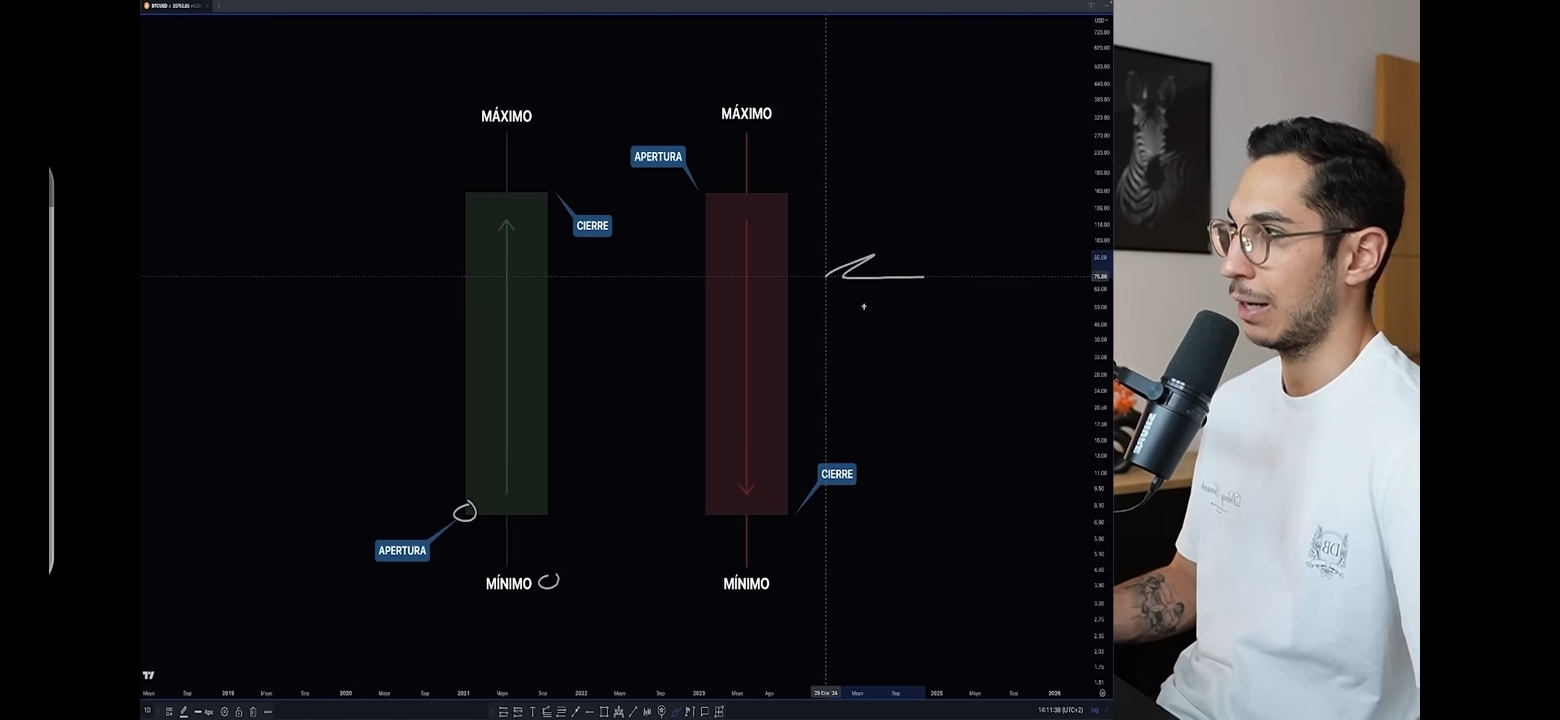

Velas

Graficos de Velas

Describir velas

Apetito de riesgo

EMA 13, 21, 34, 55

RSI 80 Y 20

Tendencias Alex Ruiz 37 minutos

Nuevo Bollinger

Estrategia japonesa hatochi kurosawa.

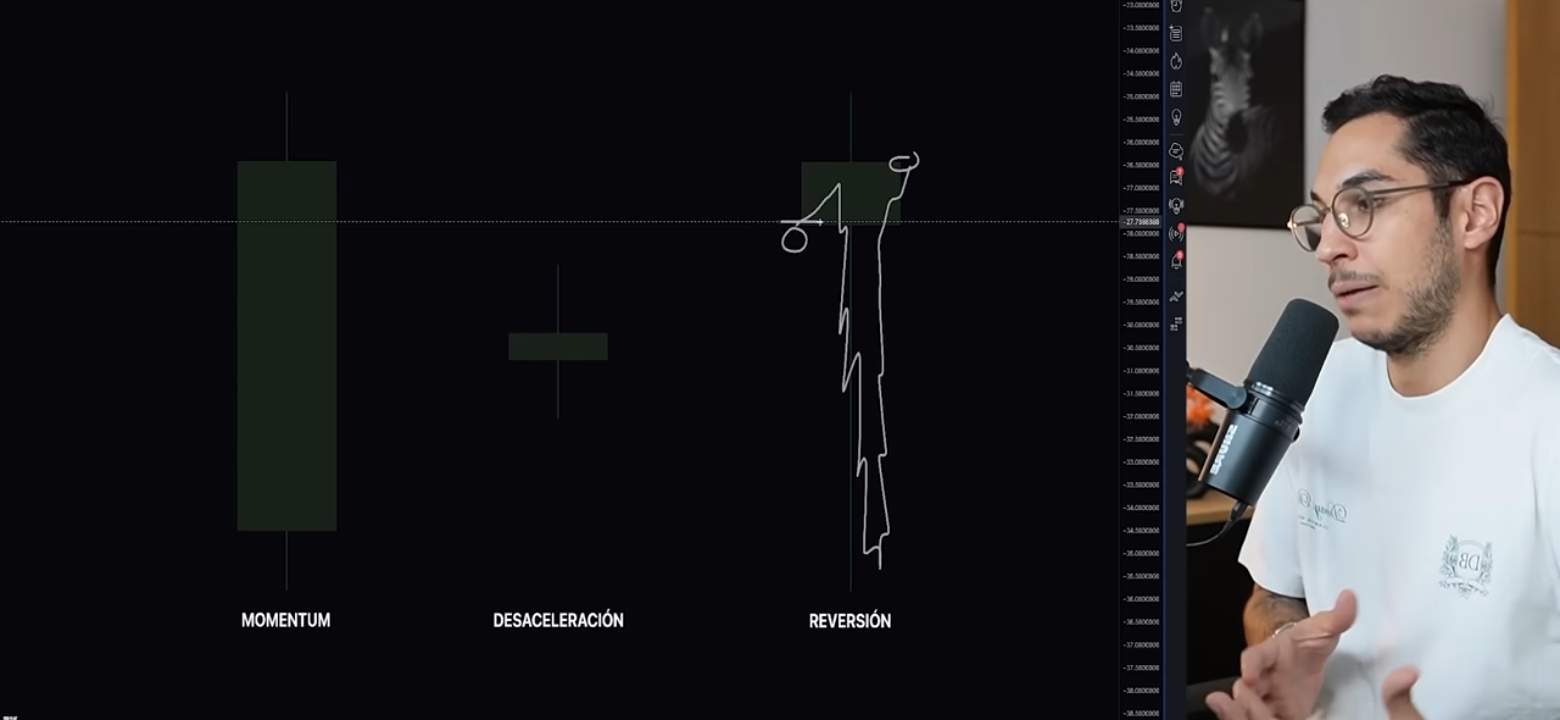

Velas de tendencia fuerte, son grandes con mechas pequeñas o ninguna mecha.

Velas de indecisión, Velas de la duda.

Velas de continuación.

Juego de traders, Reversiones al alza.

Velas banderas, México

4 secretos de Estrategia

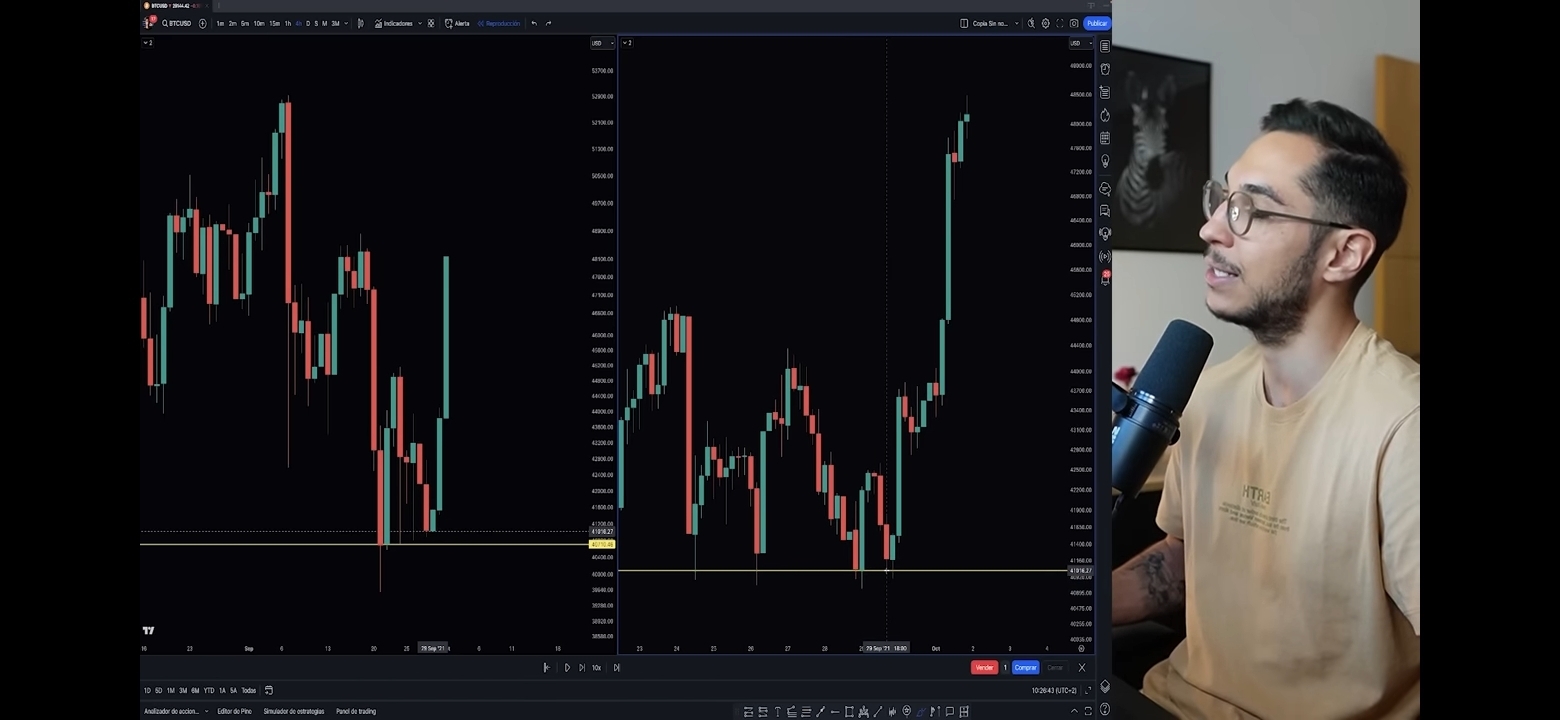

Reversiones

KOMTU

Evolución del trading

ANALISIS

https://br.cointelegraph.com/news/price-analysis-1-1-btc-eth-xrp-bnb-sol-doge-ada-avax-link-ton

Curso Acción del precio

Velas japonesas

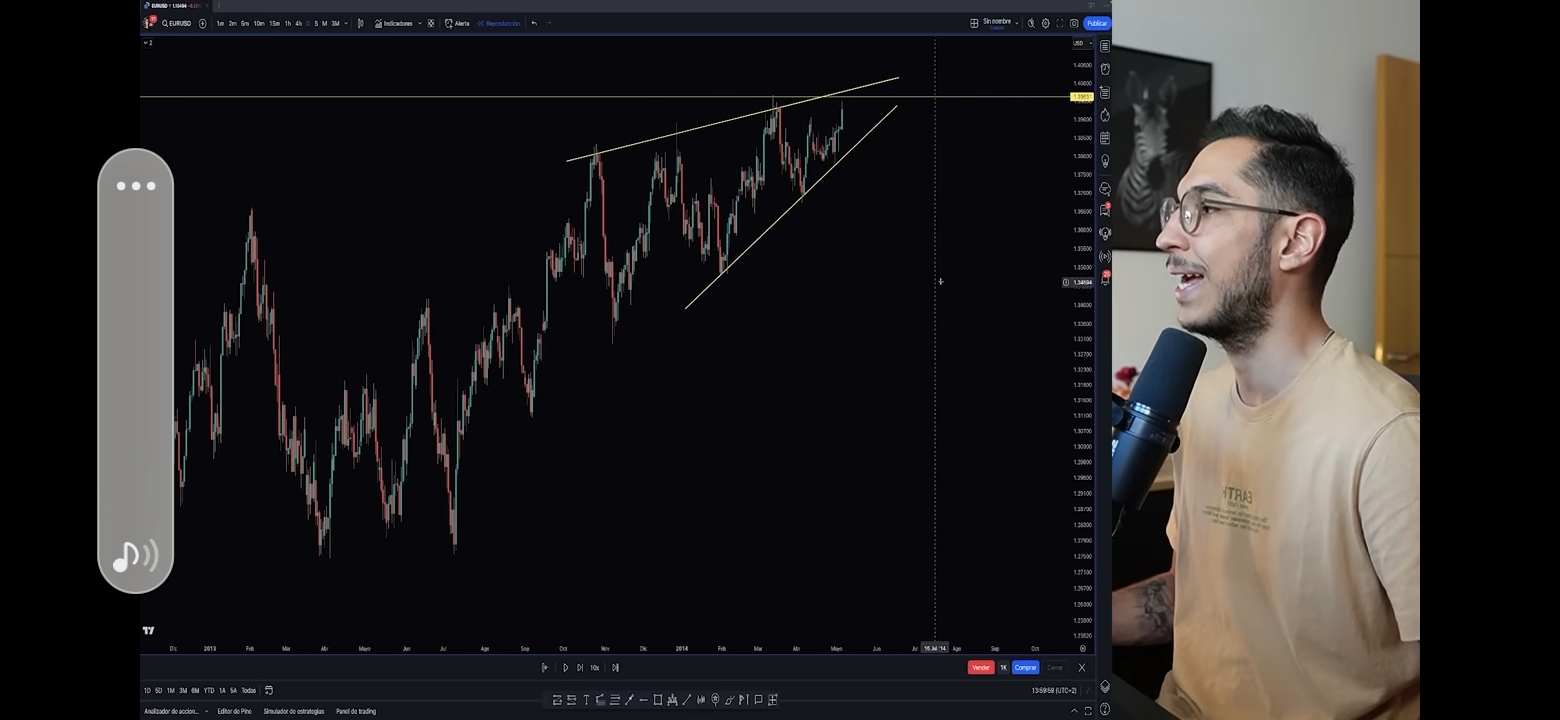

Patron de cuña

Patron doble suelo

Figuras de reversión

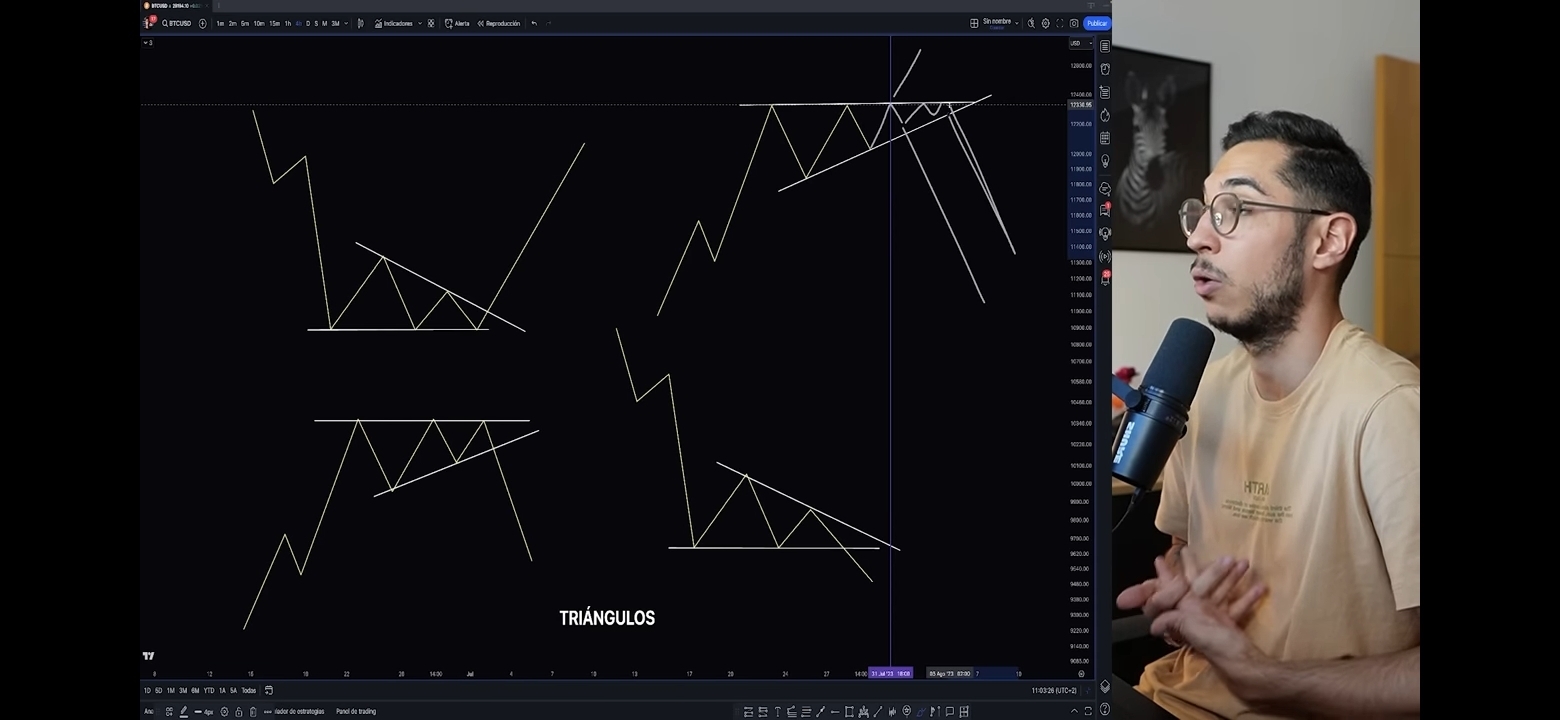

Triángulos de reversión, 2/3 del triángulo.

Unir cuerpos de velas

Medias Móviles

MACD semanal vs diario, diario vs hora, hora vs 5 minutos

acción del precio, teoria de Dow

Fibonacci

La configuración ideal de la EMA

una tendencia de 5 minutos en mercados volátiles debe enfocarse en captar los movimientos rápidos de precio mientras reduce el ruido. Aquí está la configuración detallada:

—

Configuración de la EMA en 5 Minutos

1. EMA de 9 períodos (Corto Plazo):

Detecta cambios rápidos en la tendencia.

Ideal para entradas y salidas rápidas.

Actúa como un indicador de soporte/resistencia dinámico en mercados volátiles.

2. EMA de 21 períodos (Mediano Plazo):

Suaviza el ruido a corto plazo.

Ayuda a confirmar la dirección de la tendencia en combinación con la EMA de 9 períodos.

3. EMA de 50 períodos (Largo Plazo):

Proporciona una perspectiva más amplia de la tendencia general.

Actúa como soporte/resistencia en niveles clave.

—

Cómo Utilizar Estas Configuraciones

1. Identificación de la Tendencia:

Alcista: EMA de 9 y 21 períodos están por encima de la EMA de 50 períodos.

Bajista: EMA de 9 y 21 períodos están por debajo de la EMA de 50 períodos.

2. Señales de Entrada:

Compra: Cuando la EMA de 9 cruza por encima de la EMA de 21.

Venta: Cuando la EMA de 9 cruza por debajo de la EMA de 21.

3. Soporte y Resistencia:

En tendencias alcistas: Las EMAs actúan como soporte dinámico.

En tendencias bajistas: Las EMAs actúan como resistencia dinámica.

4. Confirmación con Acción del Precio:

Monitorear velas japonesas (p. ej., martillo o envolvente) cerca de las EMAs para validar la dirección del movimiento.

—

Ejemplo de Configuración en un Gráfico de 5 Minutos

1. EMA 9: Color verde, línea sólida.

2. EMA 21: Color amarillo, línea punteada.

3. EMA 50: Color rojo, línea gruesa.

Cuando las tres líneas están alineadas (EMA 9 > EMA 21 > EMA 50), indica una fuerte tendencia alcista. Si ocurre lo contrario, indica una tendencia bajista.

—

Ventajas de Esta Configuración

Rapidez: La EMA de 9 detecta cambios rápidos.

Filtrado del Ruido: La EMA de 21 ayuda a suavizar fluctuaciones excesivas.

Confirmación de Tendencia: La EMA de 50 ofrece una guía sólida para movimientos a más largo plazo.

Este enfoque es especialmente efectivo en mercados volátiles y puede integrarse con indicadores como RSI o MACD para mayor precisión en la toma de decisiones.

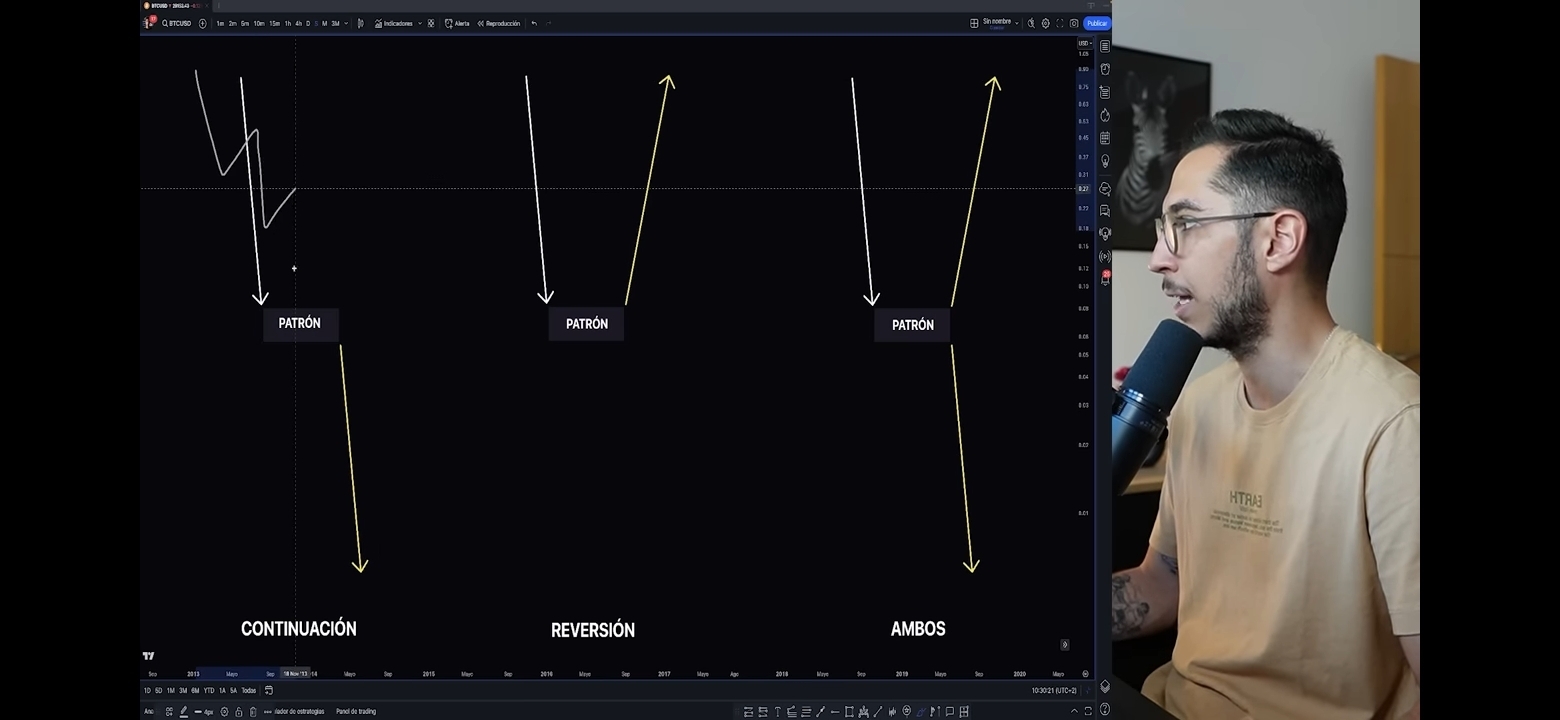

Los patrones en el análisis técnico son formaciones gráficas repetitivas que se identifican en los movimientos de precios de un activo. Estos patrones ayudan a predecir futuros movimientos del mercado, ya que reflejan el comportamiento colectivo de los traders. A continuación, exploraremos y explicaremos los principales tipos de patrones.

—

1. Patrones de Continuación

Estos patrones indican que la tendencia actual probablemente continuará después de un breve período de consolidación.

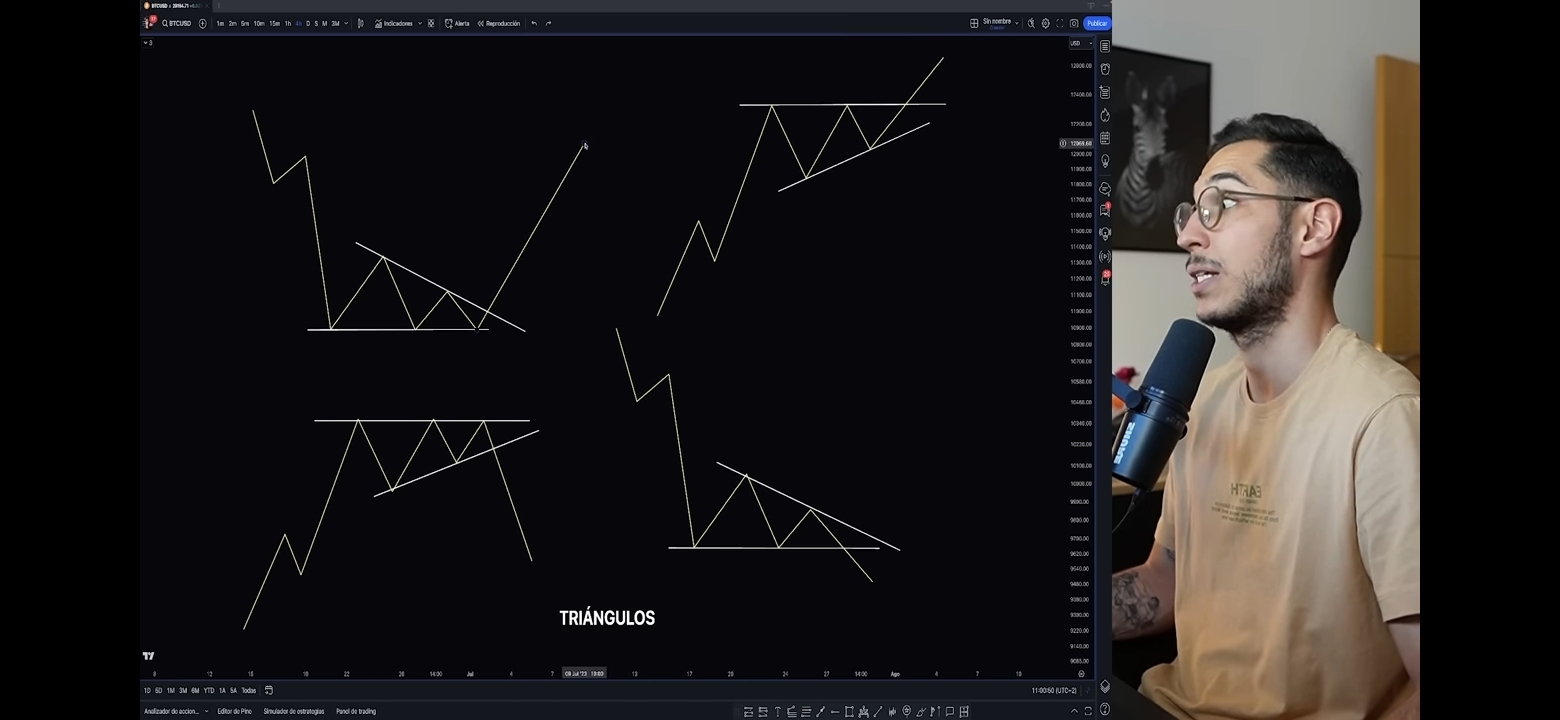

Triángulos

Triángulo Ascendente: Indica una tendencia alcista inminente. Se forma cuando los máximos permanecen en un nivel constante y los mínimos suben progresivamente.

Triángulo Descendente: Suele predecir una tendencia bajista. Los mínimos se mantienen constantes mientras los máximos descienden.

Triángulo Simétrico: Se forma cuando los máximos y mínimos convergen hacia un punto. Sugiere que el precio romperá en la dirección de la tendencia previa.

Banderas y Pancartas (Flags y Pennants)

Banderas: Rectángulos inclinados en dirección contraria a la tendencia previa. Indican consolidación antes de que continúe la tendencia.

Pancartas: Pequeños triángulos simétricos que reflejan una pausa antes de reanudar la tendencia.

—

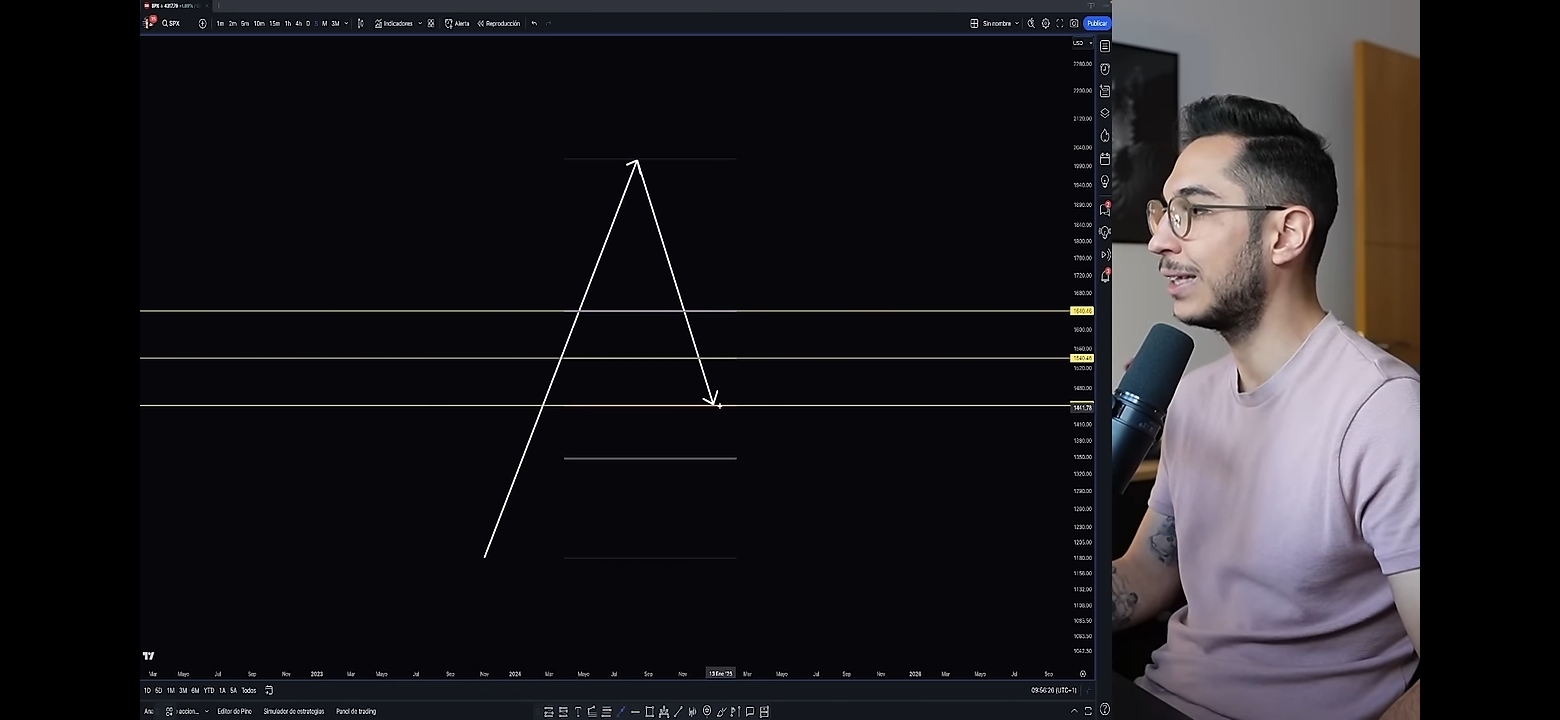

2. Patrones de Reversión

Estos patrones señalan un cambio en la dirección de la tendencia.

Hombro-Cabeza-Hombro (Head and Shoulders)

Hombro-Cabeza-Hombro: Un patrón de reversión bajista. Se caracteriza por tres picos, donde el central (la cabeza) es más alto que los dos laterales (los hombros).

Hombro-Cabeza-Hombro Invertido: Versión alcista del patrón anterior.

Doble Techo y Doble Suelo (Double Top y Double Bottom)

Doble Techo: Dos picos en niveles similares. Señala un posible cambio hacia una tendencia bajista.

Doble Suelo: Dos valles en niveles similares. Sugiere un cambio hacia una tendencia alcista.

Triple Techo y Triple Suelo (Triple Top y Triple Bottom)

Variaciones del doble techo/suelo pero con tres picos o valles. Indican mayor confirmación de reversión.

—

3. Patrones de Velas Japonesas

Los patrones de velas ofrecen señales rápidas sobre los movimientos del mercado.

Doji

Una vela con cuerpos pequeños o nulos. Indica indecisión en el mercado.

Doji Lápida: Potencial reversión bajista.

Doji Libélula: Potencial reversión alcista.

Martillo (Hammer)

Martillo: Aparece en una tendencia bajista y sugiere una posible reversión alcista.

Martillo Invertido: Indica reversión alcista si se confirma con velas posteriores.

Engulfing (Envolvente)

Envolvente Alcista: Una vela alcista grande envuelve a una bajista previa. Señal de cambio a una tendencia alcista.

Envolvente Bajista: Una vela bajista grande envuelve a una alcista previa. Indica reversión bajista.

—

4. Patrones de Volatilidad

Estos patrones se basan en la amplitud del movimiento de precios.

Bollinger Bands

Cuando las bandas se estrechan, indica baja volatilidad y la posibilidad de un breakout.

Cuando las bandas se expanden, refleja alta volatilidad y confirmación de tendencias.

—

Análisis y Aplicación

Al interpretar patrones:

1. Identificar la Tendencia Previa: Es crucial para distinguir entre patrones de reversión y continuación.

2. Confirmar con Indicadores: Combina patrones con herramientas como RSI, MACD, EMA, SAR para mayor precisión.

3. Evaluar Volumen: Un volumen alto durante un breakout confirma la validez del patrón.

—

Estos patrones son herramientas valiosas en el análisis técnico, pero deben usarse junto con indicadores y un plan de gestión de riesgos adecuado para maximizar su efectividad.

Analizar la posible tendencia segun los siguientes datos:

Hora actual:

Criptomoneda: Ethereum/USDT

Precio actual: USDT

Porcentaje en baja: %

Precio Maximo 24 horas antes: USDT

Precio Minimo 24 horas antes: USDT

Cambio en 24 horas (UNI)=

Cambio en 24 horas (USDT)=

Establecer el Marco Temporal

Configuración de herramientas e Indicadores Técnicos:

Medias Móviles (EMAs):

EMAs para detectar tendencias rápidas.

EMA rápida (5 períodos):

EMA rápida (10 períodos):

EMA lenta (20 períodos):

MACD(12,26,9)

MACD:

DIF:

DEA:

Bollinger Bands (BB):

Para identificar zonas de sobrecompra y sobreventa.

BOLL:

UB:

LB:

Índices de Fuerza Relativa (RSI):

Para confirmar puntos de entrada o salida (zonas de sobrecompra/sobreventa).

RSI(6):

RSI(12):

RSI(24):

Volumen:

VOL:

MA(5):

MA(10):

Al final del análisis escribir paso a paso posibles sugerencias.

Analizar la posible tendencia segun los siguientes datos:

Hora actual: 13:37

Criptomoneda: UNI/USDT

Precio actual: 12.87USDT

Porcentaje en baja: -6.82 %

Precio Maximo 24 horas antes: 14.074 USDT

Precio Minimo 24 horas antes: 12.830 USDT

Cambio en 24 horas (UNI)= 1.07M

Cambio en 24 horas (USDT)= 14.28M

Establecer el Marco Temporal

Usar gráfico de 15 minutos para el análisis.

Escoge un marco temporal que permita identificar micro-tendencias sin demasiadas distracciones:

Configuración de herramientas e Indicadores Técnicos:

Medias Móviles (EMAs):

EMAs para detectar tendencias rápidas.

EMA rápida (5 períodos): 12.986

EMA rápida (10 períodos): 12.975

EMA lenta (20 períodos): 12.987

MACD(12,26,9)

MACD: 0.018

DIF: -0.035

DEA: -0.043

Bollinger Bands (BB):

Para identificar zonas de sobrecompra y sobreventa.

BOLL: 12.970

UB: 13.093

LB: 12.848

Índices de Fuerza Relativa (RSI):

Para confirmar puntos de entrada o salida (zonas de sobrecompra/sobreventa).

RSI(6): 41.046

RSI(12): 43.266

RSI(24): 41.362

Volumen:

VOL:

MA(5): 5.48K

MA(10): 5.91K

Al final del análisis escribir posibles sugerencias paso a paso.

Crear una guia de day trading con enfoque en una estrategia detallada, paso a paso, de inversión de 30 Criptomonedas usdc para compras y ventas alternadamente,(periodo de 24 horad), en las Criptomonedas: Bitcoin, ethereum y Solana, asignando 10 usdc a cada Criptomoneda, para un periodo de 24 horas, obtener un rango aproximado de lucratividad final entre 5% y 10%

Guía de Day Trading: Estrategia de 30 USDC en Bitcoin, Ethereum y Solana

Esta guía detalla un enfoque práctico para realizar operaciones de compra y venta alternada en Bitcoin (BTC), Ethereum (ETH) y Solana (SOL), asignando 10 USDC a cada una y buscando un rango de rentabilidad diaria del 5%-10%.

—

1. Preparativos Iniciales

1.1 Selección de Plataforma

Utiliza una plataforma confiable como Binance, Bybit o Coinbase Pro.

Asegúrate de que la plataforma tenga alta liquidez y bajas comisiones de trading.

1.2 Configuración de Herramientas

Activa gráficos con indicadores como RSI (Índice de Fuerza Relativa), EMA (Media Móvil Exponencial) y Bandas de Bollinger.

Configura alertas de precios para las tres criptomonedas.

1.3 Control del Riesgo

Define un stop-loss del 2%-3% por operación.

Establece un objetivo de ganancia (take-profit) del 5%-10% por operación.

—

2. Estrategia Detallada Paso a Paso

2.1 Revisión de Mercados (Pre-Trading)

1. Analiza Tendencias:

Evalúa la tendencia del mercado en gráficos de 1 hora (H1) y 15 minutos (M15).

Identifica si el mercado es alcista, bajista o lateral.

2. Verifica Volatilidad:

Prioriza operar en momentos de alta actividad, como durante las aperturas de mercados (UTC/Bolivia).

Bitcoin y Ethereum tienden a ser más volátiles entre las 08:00 UTC y las 18:00 UTC.

3. Identifica Niveles Clave:

Usa soportes y resistencias para determinar zonas de compra y venta.

—

2.2 Ejecución de Operaciones

Horario sugerido: 08:00 a 08:00 UTC (24 horas continuas)

Monto por criptomoneda: 10 USDC

Ciclo Operativo Alternado:

1. Compra en retrocesos a niveles de soporte (RSI < 30).

2. Vende en repuntes cerca de resistencias (RSI > 70).

Estrategia para cada criptomoneda:

Bitcoin (BTC):

Compra: Si el precio baja entre un 0.5% y 1% respecto al precio promedio de las últimas 2 horas.

Venta: Si el precio sube un 1.5% desde el nivel de compra.

Ethereum (ETH):

Compra: Cuando el precio toque la media móvil EMA de 50 períodos.

Venta: Si el precio alcanza un 2% por encima del nivel de compra.

Solana (SOL):

Compra: Durante movimientos bruscos hacia la banda inferior de las Bandas de Bollinger.

Venta: Cuando el precio toque la banda superior de Bollinger o un 2%-2.5% por encima del precio de compra.

—

2.3 Revisión Continua (Durante el Trading)

1. Monitorea el Mercado Cada Hora:

Evalúa las fluctuaciones de precios para ajustes rápidos.

Evita operar en zonas de consolidación prolongada.

2. Diversificación Temporal:

Distribuye tus operaciones entre la mañana y la tarde (hora Bolivia) para maximizar las oportunidades.

3. Registra Todas las Operaciones:

Lleva un registro detallado de precios de compra, venta, ganancia/pérdida por operación.

—

3. Ejemplo Práctico

Escenario: Día con volatilidad moderada

Hora Inicial (08:00 UTC):

Precio BTC: 26,000 USDT

Precio ETH: 1,700 USDT

Precio SOL: 20 USDT

Operaciones en BTC:

Compra: 10 USDC → 0.000384 BTC a 26,000 USDT.

Venta: 0.000384 BTC a 26,390 USDT → 10.15 USDC (+1.5%).

Operaciones en ETH:

Compra: 10 USDC → 0.00588 ETH a 1,700 USDT.

Venta: 0.00588 ETH a 1,734 USDT → 10.2 USDC (+2%).

Operaciones en SOL:

Compra: 10 USDC → 0.5 SOL a 20 USDT.

Venta: 0.5 SOL a 20.4 USDT → 10.2 USDC (+2%).

Ganancia Total del Día:

BTC: +0.15 USDC.

ETH: +0.2 USDC.

SOL: +0.2 USDC.

Total: 30.55 USDC (1.83% de ganancia en 6 horas).

Repitiendo estas operaciones en dos o tres ciclos en 24 horas, puedes alcanzar el rango de rentabilidad esperado (5%-10%).

—

4. Optimización de Resultados

1. Aprende de las Operaciones:

Analiza cuáles criptomonedas fueron más rentables y ajusta la estrategia.

2. Adapta la Estrategia:

Si el mercado es lateral, reduce los objetivos de ganancia a 1%-1.5%.

3. Mantén la Disciplina:

No te desvíes de los planes de stop-loss y take-profit.

—

5. Conclusión

Esta estrategia combina análisis técnico, diversificación y disciplina para maximizar la rentabilidad diaria en Bitcoin, Ethereum y Solana. Con una correcta ejecución y monitoreo constante, alcanzar un rango de 5%-10% es factible dentro de un ciclo de 24 horas.

RSI (Relative Strength Index)

El RSI (Índice de Fuerza Relativa) es un indicador técnico utilizado en el análisis de mercados financieros, como criptomonedas, acciones y divisas. Mide la velocidad y el cambio del movimiento de los precios, proporcionando información sobre las condiciones de sobrecompra o sobreventa de un activo.

—

1. Cómo Funciona

El RSI genera un valor que oscila entre 0 y 100:

0-30: El activo está sobrevendido, lo que podría indicar un próximo rebote al alza.

70-100: El activo está sobrecomprado, lo que podría señalar una corrección a la baja.

50: Nivel neutral, indica un equilibrio entre compradores y vendedores.

Fórmula del RSI:

RSI = 100 – \left( \frac{100}{1 + RS} \right)

El cálculo generalmente utiliza 14 períodos por defecto, pero puede ajustarse según la estrategia.

—

2. Interpretación

2.1 Sobrecompra (70-100):

Indica que el precio ha subido demasiado rápido.

Posible corrección a la baja.

Ejemplo: RSI de 85 puede ser señal para vender o tomar ganancias.

2.2 Sobreventa (0-30):

Indica que el precio ha caído de manera abrupta.

Posible rebote al alza.

Ejemplo: RSI de 20 puede ser señal para comprar.

2.3 Divergencias:

Divergencia Alcista:

RSI sube mientras el precio sigue bajando, señal de una posible reversión al alza.

Divergencia Bajista:

RSI baja mientras el precio sigue subiendo, señal de una posible corrección.

—

3. Usos en Estrategias de Trading

3.1 Identificar Entradas y Salidas:

Compra: Cuando el RSI cruza hacia arriba el nivel de 30.

Venta: Cuando el RSI cruza hacia abajo el nivel de 70.

3.2 Confirmar Tendencias:

El RSI se usa junto con otros indicadores (como soportes/resistencias o medias móviles) para confirmar señales.

3.3 Evitar Falsas Señales:

En mercados de fuerte tendencia, el RSI puede permanecer en sobrecompra o sobreventa durante períodos prolongados. Por lo tanto, debe combinarse con otros análisis.

—

4. Ejemplo Práctico

Supongamos que analizamos Bitcoin (BTC) en un gráfico de 1 hora:

1. Precio actual: 30,000 USDT.

2. RSI en 25: El mercado está sobrevendido.

Señal de compra (probable rebote).

Después de la compra:

1. El precio sube a 30,900 USDT.

2. RSI alcanza 75: El mercado está sobrecomprado.

Señal de venta (probable corrección).

—

5. Ventajas del RSI

Fácil de interpretar.

Útil para identificar extremos de precio.

Funciona bien en mercados laterales.

—

6. Limitaciones del RSI

Puede generar falsas señales en mercados con fuertes tendencias.

Requiere combinación con otros indicadores para mayor precisión.

El RSI es una herramienta esencial en trading, ideal para detectar oportunidades de compra o venta en función de la fuerza del movimiento del mercado.

MACD (Moving Average Convergence Divergence)

El MACD (Convergencia/Divergencia de Medias Móviles) es un indicador técnico ampliamente utilizado en trading para identificar la fuerza, dirección y duración de una tendencia en el mercado. Combina medias móviles para generar señales de compra o venta basadas en la relación entre dos medias móviles exponenciales (EMA).

—

1. Componentes del MACD

El MACD consta de tres elementos principales:

1. Línea MACD:

Es la diferencia entre dos medias móviles exponenciales:

\text{Línea MACD} = \text{EMA rápida} – \text{EMA lenta}

EMA lenta: Media móvil exponencial de 26 períodos (por defecto).

2. Línea de Señal:

Es una EMA de 9 períodos aplicada a la Línea MACD.

Actúa como referencia para generar señales de compra o venta.

3. Histograma:

Representa la diferencia entre la Línea MACD y la Línea de Señal.

Indica la fuerza y dirección del movimiento del mercado.

—

2. Cómo Interpretar el MACD

2.1 Cruces de Líneas (MACD y Señal):

Cruce Alcista (Compra):

La Línea MACD cruza hacia arriba la Línea de Señal.

Señal de que el impulso del precio está aumentando.

Oportunidad de compra.

Cruce Bajista (Venta):

La Línea MACD cruza hacia abajo la Línea de Señal.

Señal de que el impulso del precio está disminuyendo.

Oportunidad de venta.

2.2 Dirección del Histograma:

Histograma Positivo (Por encima de 0):

Indica que la Línea MACD está por encima de la Línea de Señal.

Refleja un mercado con impulso alcista.

Histograma Negativo (Por debajo de 0):

Indica que la Línea MACD está por debajo de la Línea de Señal.

Refleja un mercado con impulso bajista.

2.3 Divergencias:

Divergencia Alcista:

El precio hace mínimos más bajos, pero el MACD hace mínimos más altos.

Indica posible reversión al alza.

Divergencia Bajista:

El precio hace máximos más altos, pero el MACD hace máximos más bajos.

Indica posible reversión a la baja.

—

3. Usos Comunes del MACD

3.1 Confirmar Tendencias:

El MACD es más efectivo en mercados con tendencias fuertes.

Si el MACD está por encima de 0, la tendencia es alcista.

Si el MACD está por debajo de 0, la tendencia es bajista.

3.2 Identificar Cambios de Impulso:

Los cruces y el histograma pueden anticipar cambios en la dirección del precio.

3.3 Detectar Divergencias:

Las divergencias entre el precio y el MACD son señales poderosas, aunque no siempre inmediatas.

—

4. Ejemplo Práctico

Supongamos que analizamos Ethereum (ETH) en un gráfico de 1 hora:

1. Precio actual: 1,700 USDT.

2. Línea MACD: Cruza hacia arriba la Línea de Señal.

Señal de compra: Probable aumento en el precio.

3. Después de la compra, el precio sube a 1,730 USDT.

4. Histograma: Muestra barras decrecientes mientras el precio sube.

Señal de venta: Probable corrección en el precio.

—

5. Ventajas del MACD

Versatilidad: Funciona tanto en mercados con tendencia como en mercados laterales.

Simplicidad: Fácil de interpretar para traders principiantes y avanzados.

Fiabilidad: Identifica cambios de impulso con precisión razonable.

—

6. Limitaciones del MACD

Señales Retrasadas: Como usa medias móviles, puede reaccionar tarde a movimientos rápidos.

Falsas Señales: En mercados laterales puede generar señales erróneas.

No Indica Precio Objetivo: Es necesario combinarlo con otros indicadores para definir puntos de entrada/salida.

—

7. Conclusión

El MACD es una herramienta poderosa para identificar tendencias y cambios de impulso en el mercado. Al combinarlo con otros indicadores, como el RSI o niveles de soporte/resistencia, puedes mejorar significativamente tus decisiones de trading.

Fórmulas Matemáticas de Soporte y Resistencia

El soporte y la resistencia son niveles clave en el análisis técnico que ayudan a identificar zonas donde el precio de un activo tiene probabilidades de detenerse, revertir o consolidarse.

—

1. Definición de Soporte y Resistencia

Soporte: Es el nivel donde el precio tiende a encontrar soporte a medida que baja, ya que la demanda es lo suficientemente fuerte como para detener la caída.

Resistencia: Es el nivel donde el precio tiende a detenerse o revertir a medida que sube, debido a una mayor oferta.

—

2. Fórmulas Básicas de Cálculo

2.1 Fórmula de Soporte y Resistencia Básica

Estas fórmulas suelen basarse en los niveles de precio máximo, mínimo y cierre del período anterior:

\text{Punto Pivote (PP)} = \frac{\text{Máximo} + \text{Mínimo} + \text{Cierre}}{3}

A partir del punto pivote, se calculan los soportes y resistencias:

Resistencia 1 (R1):

R1 = (2 \times PP) – \text{Mínimo}

Soporte 1 (S1):

S1 = (2 \times PP) – \text{Máximo}

Resistencia 2 (R2):

R2 = PP + (\text{Máximo} – \text{Mínimo})

Soporte 2 (S2):

S2 = PP – (\text{Máximo} – \text{Mínimo})

2.2 Extensiones (Resistencia y Soporte Adicionales):

Resistencia 3 (R3):

R3 = \text{Máximo} + 2 \times (PP – \text{Mínimo})

Soporte 3 (S3):

S3 = \text{Mínimo} – 2 \times (\text{Máximo} – PP)

—

3. Métodos Alternativos

3.1 Soportes y Resistencias Dinámicos:

Cuando se utilizan medias móviles, se consideran soportes y resistencias dinámicos:

Media Móvil Simple (SMA):

SMA = \frac{\sum_{i=1}^{n} \text{Precio}_i}{n}

Media Móvil Exponencial (EMA):

EMA = \text{Precio Actual} \times \left(\frac{2}{n+1}\right) + EMA_\text{anterior} \times \left(1 – \frac{2}{n+1}\right)

3.2 Retrocesos de Fibonacci:

Basados en proporciones naturales, los niveles de Fibonacci se calculan como porcentajes del rango del precio:

\text{Niveles de Fibonacci} = \text{Máximo} – (\text{Rango} \times \text{Nivel de Fibonacci})

—

4. Ejemplo Práctico

Supongamos los siguientes datos para un activo financiero:

Máximo: 1,200

Mínimo: 1,000

Cierre: 1,100

Paso 1: Calcular el Punto Pivote (PP):

PP = \frac{1,200 + 1,000 + 1,100}{3} = 1,100

Paso 2: Calcular Resistencia 1 y Soporte 1:

Resistencia 1 (R1):

R1 = (2 \times 1,100) – 1,000 = 1,200

Soporte 1 (S1):

S1 = (2 \times 1,100) – 1,200 = 1,000

Paso 3: Calcular Resistencia 2 y Soporte 2:

Resistencia 2 (R2):

R2 = 1,100 + (1,200 – 1,000) = 1,300

Soporte 2 (S2):

S2 = 1,100 – (1,200 – 1,000) = 900

—

5. Conclusión

Las fórmulas de soporte y resistencia son herramientas esenciales para identificar niveles críticos en el precio de un activo. Estas fórmulas pueden adaptarse a diferentes estilos de trading y combinarse con indicadores técnicos como el RSI o MACD para confirmar las señales y mejorar la precisión.